量的引き締めにより、パンデミック中に量的金融緩和が追加した米国債の38%と住宅ローン担保国債の27%が削除された。

ウルフ・リヒターが『ウルフ・ストリート』のために書いたもの。

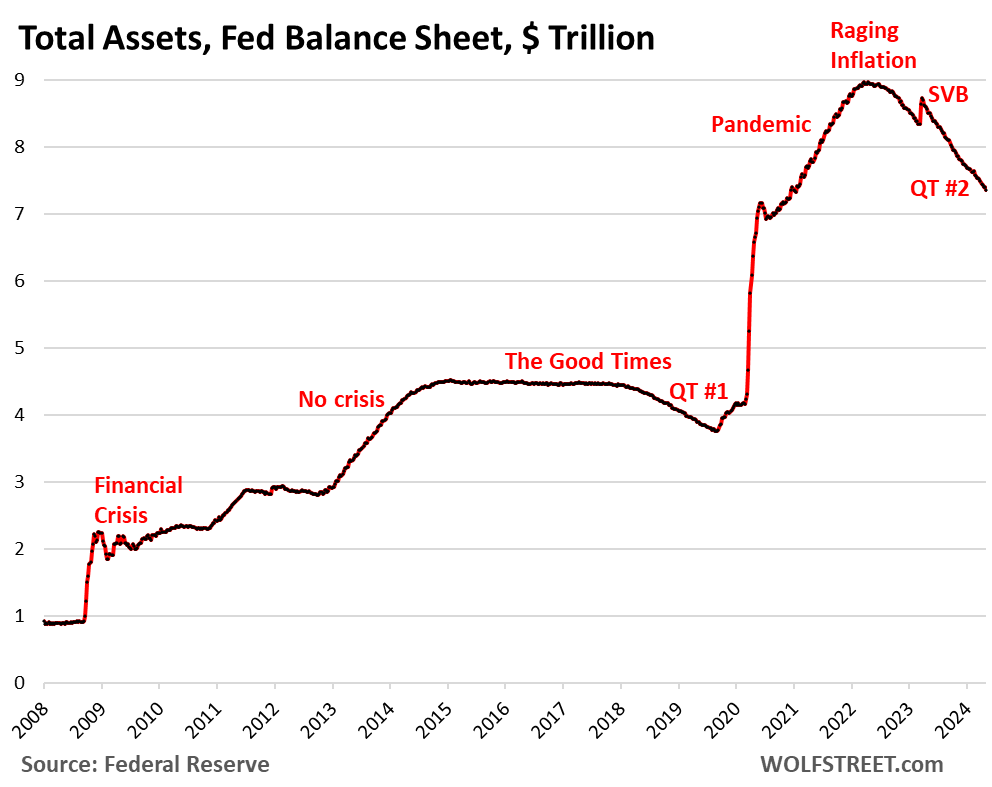

FRBのこの日の週間貸借対照表によると、FRBのバランスシート上の総資産は4月に770億ドル減少し、7兆3600億ドルとなり、2020年12月以来の低水準となった。 2022年4月の量的緩和終了以来、FRBは1兆6000億ドルを失った。

この件について何か月も話し合った後、FRBは現在、QT間隔をいつ、どのように、どの程度遅らせるのかを正式に明らかにした。 彼らは何も膨らませずにバランスシートを可能な限り縮小しようとしています、そして彼らはそれを簡単に実行するでしょう、それが希望です。

- 6月スタート

- 財務省の最大流出額は600億ドルから250億ドルに削減された

- MBSの流出上限は350億ドルで変わらない

- ムハンマド・ビン・サルマン大統領の資金が月350億ドルよりも早く枯渇した場合、余剰金はムハンマド・ビン・サルマン氏ではなく財務省証券に置き換えられることになる。

- ムハンマド・ビン・サルマン氏は「長期的には」実質的にバランスシートから消えることになる。

カテゴリ別の Qt。

財務省短期証券: -4月は570億ドル-2022年6月のピークから1兆2500億ドルとなり、2020年10月以来の低水準となる4兆5200億ドルとなった。

FRBは現在、パンデミック量的緩和プログラム中に追加した3兆2700億ドルの米国債のうち38%を放出した。

米国債(2~10年債)と米国債(20年債、30年債)は月の半ばと月末に満期を迎え、FRBの顔が見えるようにバランスシートを「転がる」。支払われた価値。 ロールオーバーの上限は月額600億ドルで、その金額は、FRBがインフレ保護証券(TIPS)から得るインフレ保護分(TIPS元本に加算される)を差し引いて、およそ減額される。

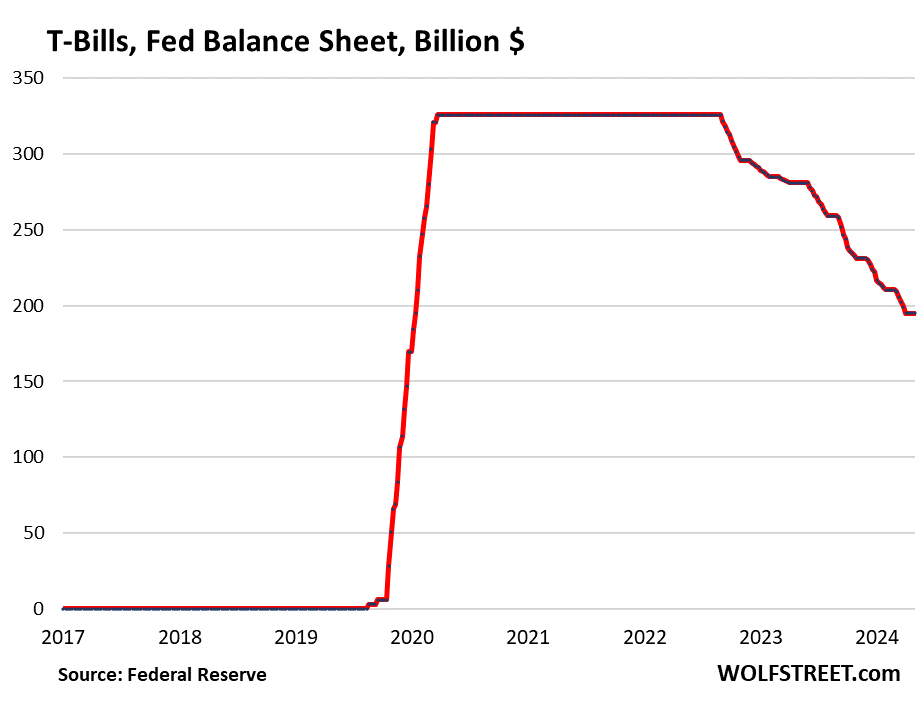

財務省証券。 4月は変わらず1,950億ドル。 最長1年の期間を持つこれらの証券は、連邦準備理事会の貸借対照表上の財務省証券4兆5200億ドルに含まれている。 しかし、彼らは QT において特別な役割を果たします。

FRBは、月額600億ドルの上限に達するのに十分な長期国債がない場合に限り、国債の発行を許可している(満期になった場合には代替されない)。 これによりFRBは毎月約600億ドルの国債を放出できるようになった。

2020年3月からQT期間が延長されるまで、FRBは3,260億ドルの財務省短期証券を保有し、満期に応じて継続的に交換した(下のグラフの実線)。

最も遅い QT は 6 月に始まります 財務省短期証券についても同じ原則に従います。 しかし、財務省の割り当てが新たな上限である250億ドルを下回る最初の月は2025年9月(170億ドル)となる。 したがって、有価証券や債券が登場しても、バランスシート上の財務省短期証券はそれまでは 1,950 億ドルで変わらないでしょう。

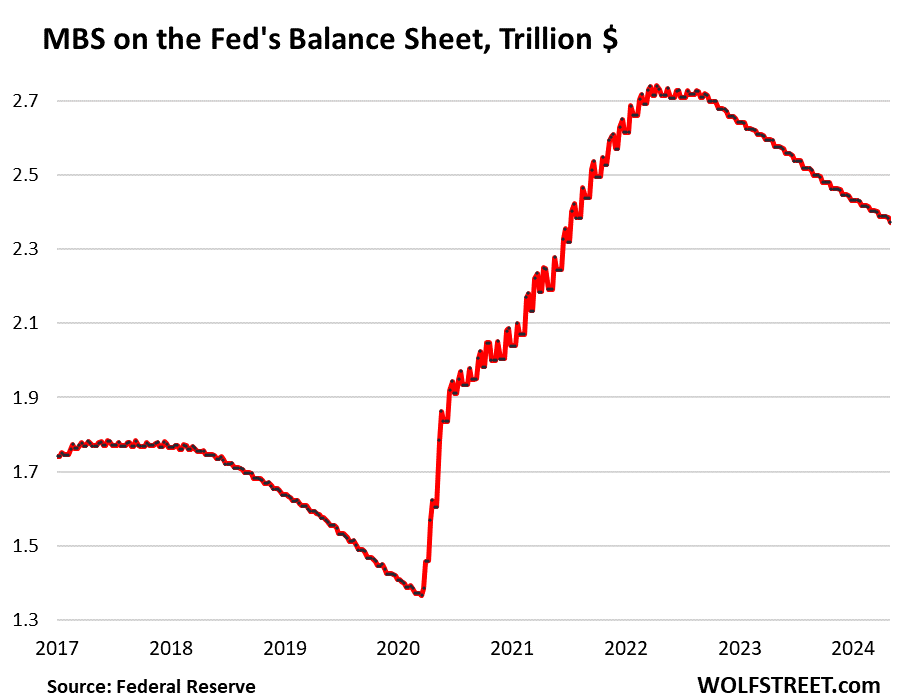

住宅ローン担保証券 (MBS): – 4月は160億ドル – ピーク時から3,680億ドル、2021年7月以来の低水準となる2兆3,700億ドルとなった。FRBはパンデミック量的緩和中に追加した住宅ローン担保融資の27%を放棄した。

MBSは主に、住宅ローンが完済したとき(住宅ローンが売却され、住宅ローンが借り換えられたとき)と住宅ローンの支払いが行われたときに、所有者が受け取るパススルー元金の支払いによって貸借対照表から取り除かれます。

しかし、既存住宅の販売が減少し、住宅ローンの借り換えが破綻したため返済される住宅ローンが減り、FRBなど住宅ローン債券保有者への元本返済額が大幅に減少し、MBSは上限の350億ドルから大幅に赤字に陥った。 。

QT未満では遅い 6月からMBSの上限は350億ドルに据え置かれる。 住宅市場が凍結から抜け出し、販売量がより通常のレベルに増加すると、住宅ローンの利回りが上昇するため、住宅ローン債券保有者への元金の支払いが増加し、住宅ローン債券のロールオーバーが現在の水準から増加し、グラフの曲線が以下は急になります。

パススルー資本の支払いが350億ドルを超えた場合(パンデミック住宅ブームの最中、数カ月で1100億ドルを超えた)、FRBが住宅ローン担保国債を段階的に廃止したいと考えているため、超過額は住宅ローン担保国債ではなく財務省証券に置き換えられることになる。貸借対照表に記載されています。

銀行の流動性ファシリティ。

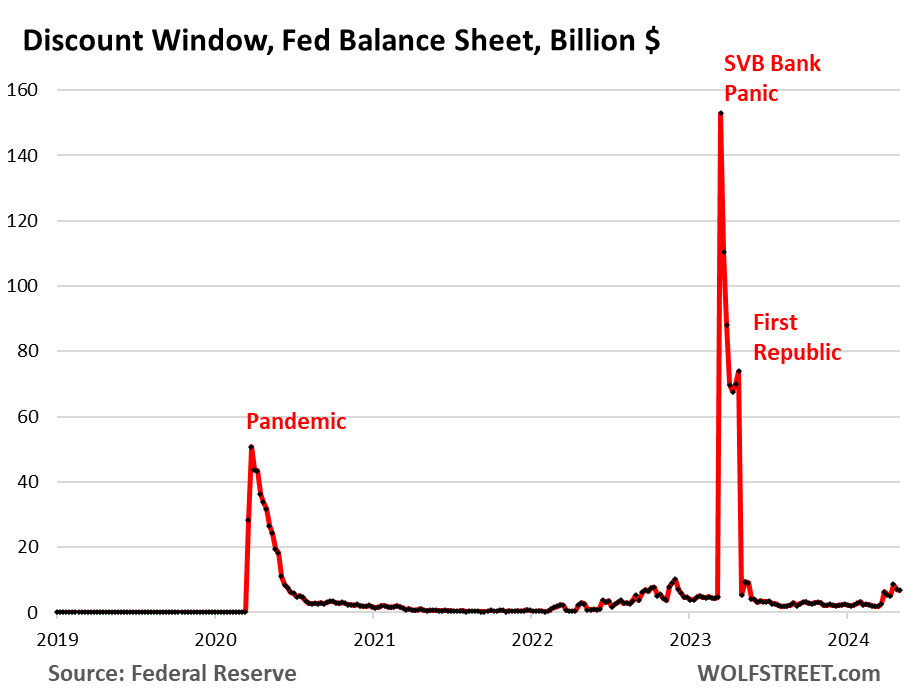

割引期間: 4月は13億ドル増の68億ドル。 2023年3月の銀行パニックでは、融資額が一時的に1,530億ドルにまで増加した。

割引枠はFRBが銀行に提供する古典的な流動性提供手段である。 FRBは現在、これらの融資に対して5.5%の金利(5金利のうちの1つ)を銀行に課しており、銀行にとっては高額な担保である市場価値での担保を要求しているが、割引枠での借り入れには汚名があるため、銀行は金利を求めていない。必要な場合を除き、この制度を利用することはできないが、FRBはこの制度をもっと定期的に利用するよう促している。

銀行タームファイナンスプログラム (BTFP): – 4月の64億ドルから1,240億ドル。

SVB破綻後の2023年3月のパニックに陥った週末に石畳で立ち上がったBTFPには、価格が市場価格に依存していたという致命的な欠陥があった。 2023年11月に利下げマニアが始まったとき、FRBが準備金として銀行に支払う5.4%を含めて金利を据え置いたにもかかわらず、市場金利は低下した。 その後、一部の小規模銀行は BTFP を利用して裁定利益を上げ、より低い市場金利で BTFP から借り入れ、その現金を FRB の準備口座に残して 5.4% の利益を得ました。 この裁定取引により、BTFP残高は1,680億ドルに増加しました。

BTFPが利益を上げるために悪用されることに業を煮やしたFRBは、1月に金利を変更することで裁定取引の機会を閉鎖した。 また、BTFPが3月11日に失効することも認められた。 3 月 11 日より前に取得された融資は、1 年間は引き続き実行できます。 2025 年 3 月 11 日までに、BTFP はゼロになります。

12か月にわたるQT低迷後の貸借対照表。

FRBは5月にさらに750億ドルの資産を削減する予定で、これによりバランスシートは約7兆2800億ドルに縮小することになる。 6 月には、より遅い QT が始まります。 最初の 12 か月間 QT が低下した後、2025 年 5 月末までに総資産は次の金額だけ減少する可能性があります。

- MBSの元金支払いが加速するのではなく、月額150億ドルで継続した場合、2025年5月末までに1,800億ドルが削減されることになる。

- 財務省から250億ドルを差し引くと、2025年5月末までに3000億ドルがなくなる。

- BTFPは2025年3月までにゼロに達し、1,240億ドルを調達する予定だ。

- 未消費保険料は月額 22 億ドル、12 か月で 260 億ドルに達します。

- 合計: 2025 年 5 月末までにマイナス 6,300 億ドル。

したがって、MBS の展開が加速しなければ、バランスシートは 2025 年 5 月末までに約 6 兆 6,300 億ドルまで減少します。

ウルフストリートを読んで楽しんで、サポートしてみませんか? 寄付することができます。 とても感謝しています。 ビールとアイスティーのマグカップをクリックして、その方法を確認してください:

WOLFSTREET に新しい記事が公開されたときにメールで通知を受け取りますか? ここに登録。

「アマチュア主催者。ビールの伝道者になりたい。一般的なウェブファン。認定インターネット忍者。熱心な読者。」

More Stories

第4四半期の米国経済成長率は年率3%と好調に修正された

人工知能チップ大手エヌビディアの株価は、300億ドルという記録的な売上にも関わらず下落した

フォードもハーレーダビッドソン、ディア、ローズに加わりDEIから撤退