日本円は下落を続けており、今日のアジア取引では下落が加速し、対ドルで数十年ぶりの安値に近づいている。 急激かつ長期にわたる通貨安にもかかわらず、市場は日本が現時点では介入しないとの確信を深めている。 しかし、為替介入に対する同国のアプローチは社会通念に覆われている。 つまり、介入のタイミングについては「決して言えない」のです。

しかし、日本の政府高官らは以前、円安の一因は日本と他の主要経済国の金融政策の違いにあると考えていたことには留意すべきである。 日銀は、最も楽観的な当局者であっても、2%のインフレ目標の持続可能性を見極めるためには来年の早期賃金交渉まで待つよう警告した。 これはポリシーを終了するための明確な前提条件です。 したがって、それまでに円安傾向が変わる可能性は低い。

より広範な通貨市場では、カナダドルは円に次いで2番目に安い通貨であり、次にスイスフランが続く。 一方、ニュージーランドドルが堅調を主導し、ポンドや豪ドルも堅調となった。 ユーロとドルはまちまちの動きを示した。

週が進むにつれて、市場心理や中央銀行の政策に大きな影響を与えると予想される主要な経済指標、特に米国のCPI数値に注目が移るだろう。

テクニカル的には、スイスフラン/円の168.39からの反落は55EMAを前にすでに終わっているようだ。 浅い下落は159.95から168.39への上昇に対する調整に過ぎません。 当面の焦点は 168.39 にあります。 決定的なブレイクがあり、再び大きな上昇トレンドが続くでしょう。 次の目標は159.95から170.01で、予測は140.21から166.57までの38.2%です。 ここをしっかりブレイクすれば、次は176.24の61.8%予想まで上値加速が起こるだろう。

アジアでは、本稿執筆時点で日経平均株価は-0.05%下落しました。 香港HSIは0.01%上昇した。 中国上海証券取引所は-0.07%下落。 シンガポールのストレートタイムズは-0.91%下落した。 日本の10年国債利回りは0.026上昇し0.884となった。

日本の総合インフレ率は0.8%に低下し、引き続き低下傾向が続いた

総合インフレ率の重要な指標である日本の企業物価指数は10月に顕著な鈍化を示し、物価圧力が緩和する傾向が続いていることを裏付けた。

同指数は前年比0.8%上昇にとどまり、予想の前年比0.9%上昇には届かず、2021年2月以来初めて1%を下回った。 この最新の数字は、10 か月連続の総合インフレ率を示しています。

CGPI の下落は、主に特定の商品の価格下落に起因すると考えられます。 特に、世界的な商品価格下落の広範な影響を反映して、木材、化学製品、鉄鋼製品のコストが低下しました。

輸出物価指数は同0.5%上昇し同1.0%となった。 輸入物価指数は前年比-15.5%から-12.5%と、下落幅が最も小さかった。

RBAのコーラー氏、インフレ対策は前途多難であると警告

あ スピーチRBAの総裁代理マリオン・コーラー氏は、インフレ率の低下は「これまで考えられていたよりもはるかに緩やかなプロセス」になると予想されていると指摘した。

この見通しは、現在の経済環境におけるコスト圧力の中でも「依然として高い内需」と「労働力の強化」を特徴としている。 これらの要因は、インフレ率が 2025 年末までに 3% 未満にとどまるとの予測に寄与しています。

総裁補は、最近のインフレ低下傾向は主に「一次産品価格のインフレ低下によって引き起こされている」と指摘した。 全く対照的に、「国内ソースのインフレ」、特にサービス部門におけるインフレは「広範囲かつ緩やかな低下」を示している。

コーラー氏は、インフレ抑制の次の段階には微妙な課題があり、「最初の段階よりも長くなる」と予想していると強調した。 この見解は、同様のインフレパターンに直面した他の先進国の経験と一致しています。

同氏はまた、インフレに予期せぬ形で影響を与える可能性がある供給ショックの例として最近の燃料価格の上昇を挙げ、予期せぬ課題が発生する可能性について警告した。

コーラー氏は、インフレ管理における今後の道のりは不確実だと強調した。

ニュージーランドのBNZサービスは48.9に低下、経済的怒りで縮小

ニュージーランドのBusinessNZサービス業績指数は10月に大幅に低下し、50.6から48.9に低下した。 この低下により同指数は長期平均の53.5を下回った。

活動と売上は大幅に低下し、50.9 から 47.4 に上昇しました。 雇用も減少し、50.5から49.3に低下した。 新規受注と新規事業は53.9から51.9に低下した。 より良い点としては、在庫と在庫が 48.0 から 51.1 に上昇し、サプライヤーの納入が 49.7 から 49.8 にわずかに上昇しました。

こうした減少にもかかわらず、否定的なコメントの割合は10月に58.2%、9月に61.8%、8月に63.9%に低下し、景況感が若干改善したことが示された。

BNZのシニアエコノミスト、クレイグ・エバート氏は、「BSI(48.9)とPMI(42.5)を合わせると経済的懸念が表れている」と述べた。 第2四半期に0.9%という驚くべき伸びを記録したことを受けて、第3四半期のGDPには警戒する必要がある。

注目の米国CPIデータ:インフレ進行に対するFRBの不信感を試す

今週は重要な経済指標の発表が予定されている。 大きな焦点となるだろう 米国CBI。 市場予想は総合CPIが前年比3.7%から3.3%に低下する一方、コアCPIは前年比4.1%で安定すると予想されている。

先週のジェローム・パウエルFRB議長のコメントを受けて、このデータは詳細に調査された。 パウエル議長は、インフレ率を目標の2%に戻すために現在の金融政策が「十分に制限的」であるかどうか中銀は「自信がない」と表明した。 同氏の懸念は、インフレの最終段階がしばしば最も困難であるという世界的な感情を反映している。

先週金曜日にミシガン大学が発表した報告書は、前年比インフレ期待を7カ月ぶりの高水準となる4.4%に引き上げ、前回の10月の4.2%、9月の3.2%から大幅に改善したことも、さらに興味をそそるものとなった。 注目すべきは、長期インフレ期待も3.2%に上昇し、2011年以来の最高水準となったことだ。

今後の米国消費者物価指数報告書が予想外の上振れを示した場合、引き締めサイクルが終了する前にFRBによる少なくともあと1回の利上げに大きく傾くだろう。

CPIとともに米国の小売売上高データも精査され、高インフレと金利上昇という二つの課題の中での消費者行動に関する洞察が得られるだろう。

大西洋を越えて、 英国CBI もう 1 つの重要なデータ ポイントは、ヘッドラインの予想が前年比 6.7% から 4.7% へと大幅に減速し、コア CPI が前年比 6.1% から 5.7% に低下すると予想されていることを示しています。

英国のインフレプロセスは他の主要経済国に比べて明らかに遅れをとっています。 BOEのチーフエコノミスト、ヒュー・ピル氏は最近、インフレに効果的に対抗するために現在の金利を長期的に維持する戦略を示唆した。 インフレ率が急激に上昇しない限り、このアプローチは今後も続く可能性が高い。 インフレがいよいよ「ラストマイル」に近づくにつれ、より激しい議論が始まるだろう。

英国の雇用統計、小売売上高、ドイツのZEW景況感、日本のGDPなどの追加データ発表も注目される。 オーストラリアでは雇用統計の発表が予定されているが、その影響はオーストラリア経済に重大な影響を与える鉱工業生産や小売売上高など中国からの重要なデータによって影が薄くなる可能性がある。

今週のハイライトは次のとおりです。

- 月曜日: ニュージーランド BNZ サービス指数。 日本PPI、工作機械受注。

- 火曜日: オーストラリアウェストパック消費者センチメント、NAB 景況感。 英国の雇用。 スイスのPPI。 ユーロ圏のGDP改定値。 ドイツ ZEW の経済センチメント。 米国CBI。

- 水曜日: 日本のGDP。 オーストラリアの賃金価格指数; 中国工業製造業、小売業、工業製造業; 英国の消費者物価指数。 ユーロ圏の鉱工業生産、貿易収支。 カナダ製造販売、卸売。 米国小売PPI、エンパイアステート製造業、商業在庫。

- 木曜日:日本の機械受注、貿易収支。 オーストラリアの雇用; 日本の第三次産業指数; イタリアの貿易収支。 カナダのホームスタート; 米国の失業保険申請件数、フィラデルフィア連銀調査、輸入物価、鉱工業生産、NAHB住宅指数。

- 金曜日: ニュージーランドPPI。 英国の小売業; ユーロ圏経常収支、CPI確定値。 カナダ IPPI、RMPI; アメリカの建築許可と住宅着工。

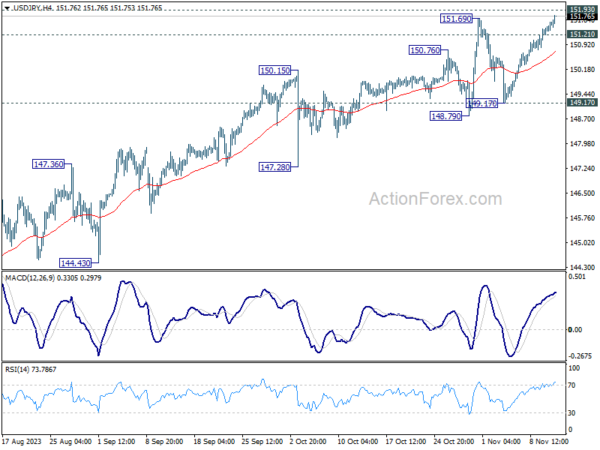

米ドル/円の日次見通し

デイリーピボット: (S1) 150.94; (b) 151.17; (R1) 151.56; さらに遠く…

USD/JPYの149.17からの上昇が延長されるにつれ、当面の焦点は151.93の重要な抵抗線にある。 ここで決定的なブレイクがあれば、長期的な上昇トレンドの再開が確認されるだろう。 次の目標は157.69計画水準となる。 下値としては、151.21のマイナーサポートが最初の日中バイアス中立となるだろう。 しかし、149.17のサポートが残っている限り、大幅な反落にもかかわらず、短期的な見通しは引き続き明るい。

より大きな視点で見ると、当面の焦点は151.93のレジスタンス(2022年の高値)にある。 151.93による拒否、続いて145.06のレジスタンスの継続的なブレイクがサポートに変わり、127.20からの上値は終わったと主張し、137.22のサポートとその下に弱気の見方がある。 しかし、151.93を継続的にブレイクできれば、長期的な上昇トレンドの再開が確認されるだろう。 次のターゲットは127.20から157.69の151.93まで61.8%の102.58(2021年安値)です。

経済指標の最新情報

| GMT | Ccy | イベント | 本物 | 予報 | 前の | 編集済み |

|---|---|---|---|---|---|---|

| 21:30 | ニュージーランドドル | ビジネス NZ PSI 10 月 | 48.9 | 50.7 | ||

| 23:50 | JBY | BPI 前年比 10 月 | 0.80% | 0.90% | 2.00% | 2.20% |

| 06:00 | JBY | 工作機械受注前年比 10 月 b | -20.60% | -11.20% | ||

| 10:00 | ユーロ | EUの経済予測 |

「テレビの専門家。作家。極端なゲーマー。微妙に魅力的なウェブの専門家。学生。邪悪なコーヒーマニア。」

More Stories

ランボルギーニ エスペリエンツァ ジロ ジャパン 2024

韓日中小企業、交流拡大で合意

関係を深めるも中国を止められない